阅读:0

听报道

景言者,景言也,这是2018年我给自己挖的新坑。这个系列以小品文的形式,分享我对一些问题的思考和理解,供大家品读,周末娱乐。问题不一定与股市有关,也不涉及投资建议,功能上和正式报告是不同的。为了避免这个坑太大,争取每周一篇。大家喜欢的话多多点赞转发支持。

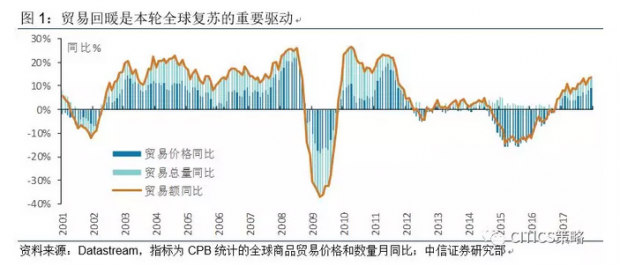

本轮全球复苏是有贸易的复苏,2017年以来全球贸易额增速稳定在10%左右,近六年来第一次超越了全球名义GDP的增速。贸易再次成为全球经济复苏的重要驱动,而近期全球贸易的阴霾主要来自美国的单边贸易行动,且有愈演愈烈之势。

先是在3月8日,特朗普正式签署了对进口钢铁和铝产品分别征收25%和10%关税的行政命令;而根据路透社3月14日的报道,特朗普可能会对从中国进口的最多600亿美元的100多种商品加征关税。市场上对贸易冲突升级,甚至“贸易战”的预期都在升温;欧盟已经明确表示了会反制美国,实行报复性关税。

本文层层递进,以数据为基础,以全球化为背景,带大家了解“贸易战”背后的故事。

一、短期矛盾:扩张的贸易赤字和渐进的中期选举

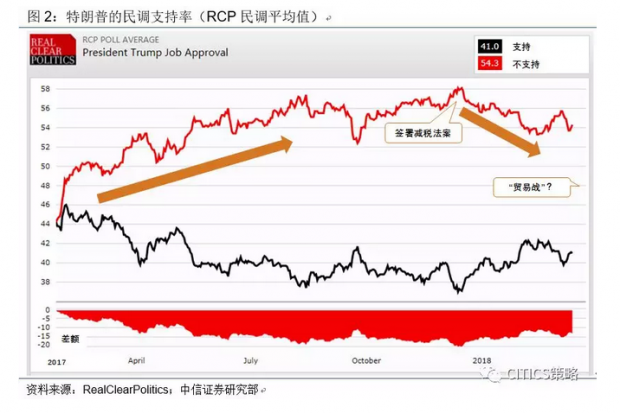

特朗普就职美国总统之后,最头疼的恐怕要属越来越低的民调支持率。

一方面,根据RCP的统计,2017年特朗普就职以来,支持率快速恶化。其执政1年以来支持率恶化程度甚至达到了一些总统3、4年才能触及的水平。特朗普在去年圣诞节之前签署的减税法案对支持率的改善已告一段落。最新的数据显示其支持率只有41%,而不支持率高达54.3%。

另一方面,2018年的中期选举渐行渐近,这无论对特朗普在党内的支持率,以及已宣布参加的下一届总统选举都十分重要。另外,特朗普的团队也出现了很高的“离职率”,前不久国务卿也被撤职了,这意味着至少很多政策的执行进度会受到影响。这种背景下,单边贸易政策就成了特朗普的重要筹码。其实小布什在2002年大选前也使用了类似的策略,增加选票。

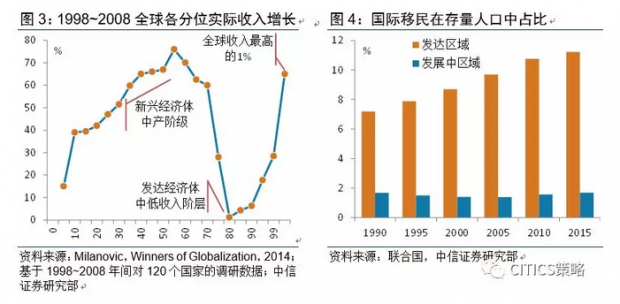

要了解特朗普当初超预期当选的票仓和“卖点”,关键词还是民粹主义和反全球化。如图3所示,1998~2008年美式全球化蓬勃发展的时期,以中国为代表的新兴经济体中产阶级,以及发达经济体中掌握资本的最富有1%人群是最受益的;而发达经济体的中低收入阶层实际收入提升并不明显。大危机后发达经济体QE此起彼伏,实际上进一步拉开了有产者和无产者的财富差距。发达经济体中被全球化撕裂的这部分中低收入人群成为了民粹主义的土壤。

另外,如图4所示,而随着全球化推进,发达经济体吸收的大量移民也造成了社会问题,发达区域人口中国际移民的占比从1990年的7.2%稳步提升至2015年的11.2%。当初英国公投脱欧也多少受到了欧洲难民问题的影响。从大选之初,特朗普的支持者就主要来自工人、小企业主、低学历者和中老年人,这些人群最容易被贸易保护和反移民政策讨好。

特朗普主张的“美国优先”,在贸易政策上体现为保护主义和单边主义,从这个意义上,美国主动引发贸易摩擦不可避免。特朗普在竞选之初就主张从TPP中撤出(已实现),就北美自由贸易协定重新展开谈判,甚至扬言退出WTO。其中,扭转美国贸易逆差是特朗普反复强调的问题。

如图5所示,与2016年年中全球贸易复苏同步的,是美国贸易赤字的快速扩张。2018年1月美国贸易逆差扩大5%至566亿美元,为2008年10月以来最大值,其中,中国依然是最大的逆差贡献者。因此,短期来看,特朗普确实有抬升关税以降低贸易逆差的硬约束,而且从逆差的国别分布来看,不排除特朗普“有针对性”地对中国采取措施的可能性。

特朗普是政客也是商人,为了挽救支持率,以贸易政策强化基础票仓,争取中期选举筹码的行为很容易理解。如果说当初因民粹主义和反全球化而当选总统的特朗普还是一只“灰天鹅”的话,这只天鹅最近变得越来越黑,而不是越来越白了。但是,从选票筹码的角度分析贸易摩擦只是浮于表面。要了解这种单边贸易政策会不会成为特朗普的规定动作,甚至成常态,最终还是要回到美国的贸易赤字本身。

二、中期矛盾:各国金融周期错位与再杠杆选择

1)这要从各经济体的金融周期的分化和宏观杠杆说起

在2008年美式全球化的大危机之前,主要经济体都在加杠杆:美国主要是居民部门,中国主要是非金融企业,而高福利的欧元区则主要体现在政府和居民部门。各经济体金融周期基本同步向上。大危机后,美国居民部门快速去杠杆,欧元区在经历了债务危机的两年后也进入了去杠杆阶段。美联储和欧央行都先后开启了QE,牺牲央行的资产负债表修复私人部门资产负债表。中国推出了“四万亿”刺激计划,以内部企业和地方政府加杠杆来对冲外需不足的冲击,这实际上延后了金融周期调整的时间。大危机后,主要经济体金融周期的错位越来越明显。

如图6所示,随着QE和经济恢复,资产价格上涨和债务回落,发达经济体的私人部门净负债已经明显改善。美国和欧洲的家庭部门在2014和2016年分别进入加杠杆阶段,美联储2015年年底开启了加息周期。但是,中国的全社会杠杆率并不低,特别是作为发展中国家,如图7所示,在2015年年末,中国非金融企业部门的杠杆率还是最高的。

2016年全球贸易逐步复苏,中国本可选择再次加杠杆,实际上国内大部分制造业的ROIC和投资增速都是在回升的。但是,在主动防范化解重大风险的政策导向下,中国选择了“三去一降一补”——去化过剩产能,去化金融杠杆,消化房地产库存,控制实体经济杠杆,并去化其中部分行业杠杆。叠加房地产调控,主动加被动,中国的金融周期从几年前就进入了下行阶段。

2)各国宏观杠杆结构的差异同样十分重要

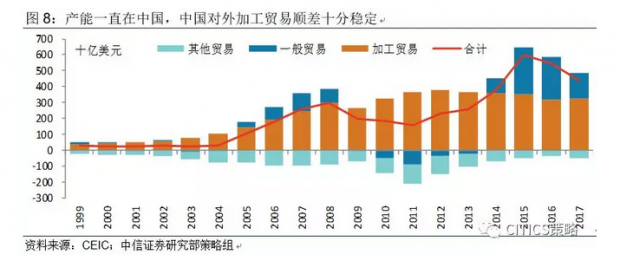

对中国而言,虽然去化了一些上游行业的过剩产能,但是对外部门的中国制造核心产能则是在几十年的美式全球化时代积累下来的。中国较高的非金融部门杠杆和地方政府杠杆的背后,是比较超前的基础设施和完备的工业体系:用不了多久,中国就会成为能同时在海陆空制造航空母舰、高速铁路、大型商飞的经济体。如图8所示,虽然中国的贸易顺差2015年以来连续下降,但其中加工贸易部分的贡献却是十分稳定的,因为这些产能始终在中国,美国需求复苏,对中国的赤字必然扩大。

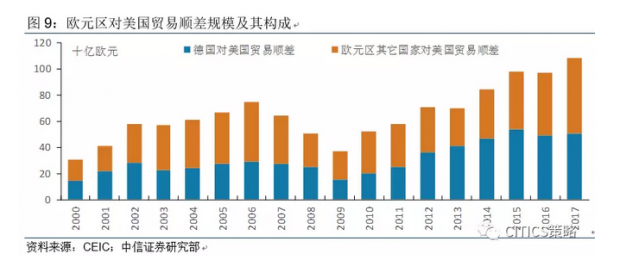

欧元区的情况比较特殊,在大危机后欧元区还经历了结构性的主权债务危机。欧元区为了修复内部的资产负债表,在财政整固和居民去杠杆的同时,外部顺差也十分重要。我们只讨论对美贸易情况,如图9所示,一方面是奋发图强的德国,其在欧元区对美贸易顺差中的占比从历史上的35%~40%,稳定上升到50%左右;另一方面,财政整固和去杠杆下,其它欧元区经济体逆差情况明显好转。欧元区对美国的贸易顺差屡创新高。这也是特朗普第一轮提高关税先针对钢铁和铝制品的原因,欧盟是美国第一大钢铁进口来源。

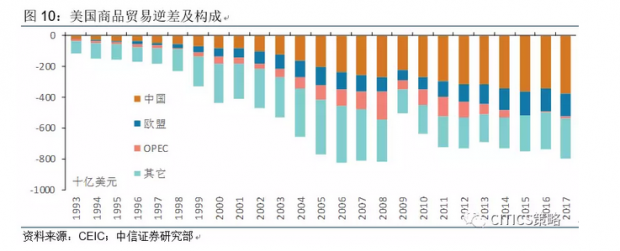

最后是美国,作为全球最大的经济体,美国约70%的GDP来自最终消费,这轮再杠杆主力依然是家庭部门。如图10所示,大危机10年来美国贸易最大的变化,就是页岩气革命使其从之前最大的能源净进口国逐步走向能源独立,对资源型经济体(如OPEC)的逆差明显改善。虽然美国的“再工业化”也是特朗普的施政方向,其减税和贸易保护政策,再叠加基建投资;从经济角度上是希望产业流回归美国,让美国工业再次进入加杠杆,扩产能的周期。但这些政策很难见效,本文在下面一部分分析。

综上所述,各经济体金融周期的错位和杠杆变化,体现为本轮贸易恢复中的结构性冲突。在这背后,本质是全球贸易消费端的复苏加剧了生产端的争夺。中、德、美对全球中高端制造业产能的争夺日益激烈:中国制造有总量优势,但必须加快升级;德国制造有技术优势,但背负了欧元区的压力;而美国“再工业化”的尝试才刚刚开始。

三、长期矛盾:全球化模式升级缓慢

当然,只分析到以上层次依然不够:为什么每次全球贸易复苏,美国的贸易逆差扩张都不可避免呢?这还要从美国和美元在全球化中的地位说起。

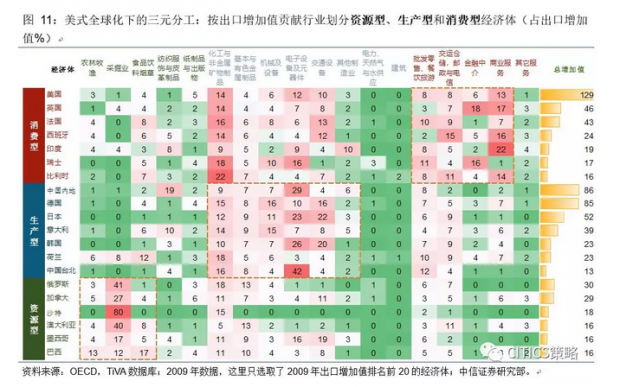

1)美式全球化下的资源-生产-消费三元分工固化

二战结束以后,得益于稳定的国际政治和货币环境,欧洲一体化起步,东亚模式崛起,殖民地纷纷独立,各国都在各自的路径上基本按照西方的模板来打造现代化。稳定的石油价格正符合欧美日的利益,而实现了主权独立的殖民地们也继续廉价地输出自己的资源来换取国家发展的初始资本。以“区位优势”为基础,在各国选取的发展路径和美苏冷战的布局的影响下,特别是在布雷顿森林体系构筑的国际货币环境下,新一代全球大分工的格局逐渐固定下来:消费国、生产国和资源国这三个大集团的雏形也基本成型了。如下图所示,处于国际分工不同环节的经济体,其外贸增加值的主要贡献行业是不同的。

在二战后美国主导的全球化体系中,国际贸易的“比较优势”概念有了新的发展。

一方面,宏观上,由于加入国际竞争的经济体的发展水平很不一致,资源禀赋和劳动力成本的差异成了构成相对或者绝对比较优势的最大要素,也构造了各经济体的“区位优势”。第三次技术革命的影响下,信息和技术的优势能获得更高的利润,但他们容易复制和传播,他们的进步更使得企业有可能将制造商品的各个环节分解开来,分布到全世界,形成产品和产业内分工,从生产要素而不是成品上寻求相对优势。全球化中各类要素的流动更为复杂,跨越国境的不只是商品,而且是商品的生产流程。在这种分工体系下,任何的“贸易战”都是杀敌一千,自损八百。

另一方面,微观上,经济主体的趋利动机促进了全球化的发展,区位优势为微观企业提供了进行全球性套利的空间,凭借所有权优势和内部化优势,跨国公司逐渐成为全球范围内套利活动的主角,这在客观上又推动了经济全球化的发展。而美国就是全球最主要的跨国公司发源地。

特朗普的税改本意就是通过税收优惠使得这些跨国公司的产业流回流美国,从而实现“再工业化”,同时通过基建提供有效需求。实际上,这很难改变各经济体的“区位优势”,因此未来回流美国的更多是利润流而非产业流。

2)美元本位下美国的“双赤字”宿命

美式全球化最大的问题是其中心+外围的国际货币体系安排,这也是其2008年大危机崩溃的重要原因之一。布雷顿森林体系崩溃后,全球经济进入了美元纪年的纸本位时代,美元由黄金的影子变成货币的货币,成为了国际货币体系的核心。这既是冷战背景下资本主义阵营的无奈选择,又是布雷顿森林体系的遗产,也是缘于国际制度的历史惰性——大家只有选美元,并且已经选择了美元,而且美元似乎还不错。

信用货币体系下,美国成为了全球货币政策的实际制定者,货币不再中性,美国不再收缩,美元霸权的全新模式开始驱动全球经济,整个世界都开始为绿纸片疯狂。美国的货币,中国和印度的劳动力,日本和西欧的技术,中东和俄罗斯的石油,全球的市场;各主体入局的时间虽然各不相同,但美国在这套模式中通过铸币权和技术领先的优势,始终居于食物链的顶端,并引领了“盎格鲁—萨克逊”经济体们的集体狂欢。

简而言之,美国引领的全球化模式在一段相对和平的时期内,创造了一个包容性高,并自我强化的体系,更多的参与者和更细的国际分工提高了效率,也使得技术进步外溢更明显,而信用货币体系造成的资本交错使得要素流动更便捷。实体如面,货币如水,而技术就像酵母,美式全球化把他们糅合在一起,迅速做大了全球经济的蛋糕。

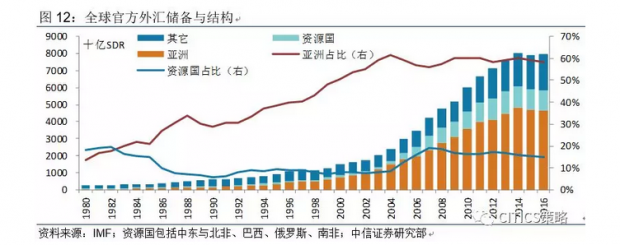

美式全球化中美元本位导致的结构问题可以归纳为实体经济的“生产——消费”循环和金融领域的“危机——储蓄”循环。国际商品贸易流沿着资源国→生产国→消费国的方向流动,而国际货币则从中心向外围流动,并形成后者庞大的国际储备。资金在离岸市场的积聚并向发达经济体回流导致了金融市场的流动性过剩,增强了市场脆弱性,使危机成为常态。

如果说“生产——消费”循环反映的是实体经济全球化下的失衡,那么“储备——危机”循环反映的更多是金融一体化下的失衡,且两者互为因果,不断加强。这就是美式全球化的主要结构矛盾,也是美国长期以来“双赤字”的宿命:外围国家获取美元和储备需要美国的贸易赤字,而这些资金回流美国又需要美国的财政赤字。在美国货币政策正常化的过程中,贸易顺差依然是很多经济体获得美元资本,修复本国资产负债表,对冲国内去杠杆的重要方法。

如上所述,即使大危机已经过去了10年,全球贸易还是基于二战后美式全球化形成的三元分工体系,全球贸易的复苏必然离不开美国的赤字。美联储货币正常化和缩表的趋势下,外围经济体对美元的需求反而更强。不管是“贸易战”、减税还是再工业化,恐怕再给特朗普一届任期也改变不了这种格局。长期来看,要打破这种体系困局,升级全球化模式,要么看全球技术的重大突破,打破“生产——消费”的循环,要么看人民币的国际化,打破“危机——储蓄”的循环。

四、小结

厘清这些背景和因果后,本轮特朗普的贸易政策就很好理解了。

短期来看,特朗普以单边贸易政策,试图改善赤字;本质上是希望获得中期选举的政治筹码,改善不容乐观的支持率。但是在目前的国际分工体系中,无论是减税还是贸易制裁,都不可能扭转美国的贸易处境。

中期来看,这种政策分歧和贸易冲突缘于各国金融周期的错位;本质上是全球贸易消费端的复苏加剧了生产端的争夺:中、德、美对全球中高端制造业产能的争夺日益激烈,美国减税就是这个背景下的产物。

长期来看,主要矛盾是全球化模式升级缓慢。老体系的核心美国只能“看短做短”,改变不了其“双赤字”的宿命。要打破这种体系困局,要么看全球技术的重大突破,打破“生产——消费”的循环,要么看人民币的国际化,打破“危机——储蓄”的循环。

话题:

0

推荐

财新博客版权声明:财新博客所发布文章及图片之版权属博主本人及/或相关权利人所有,未经博主及/或相关权利人单独授权,任何网站、平面媒体不得予以转载。财新网对相关媒体的网站信息内容转载授权并不包括财新博客的文章及图片。博客文章均为作者个人观点,不代表财新网的立场和观点。

京公网安备 11010502034662号

京公网安备 11010502034662号